IL TRIBUNALE DI BARI SI INTRATTIENE SUL CONCETTO DI “CAUSA CONCRETA” NEL CONTRATTO DI SWAP

Commento a cura dell’avv. Giuseppe Angiuli

L’ordinanza cautelare adottata dal Tribunale di Bari il 15.7.2010 (G.I. dott. Scoditti, pubblicata su www.ilcaso.it) si segnala per due significative prese di posizione:

- la fedele applicazione del principio fissato dal celebre arret della Corte di Cassazione (n. 12138/2009) in tema di efficacia della “autocertificazione” sul possesso dello status di operatore qualificato;

- la centralità attribuita al concetto di “causa concreta” nel negozio di interest rate swap.

Un’impresa pugliese, stanca di vedersi addebitare dei sempre più pesanti differenziali passivi derivanti da operazioni di interest rate swap negoziate con il proprio istituto, aveva proposto ricorso cautelare in corso di causa, chiedendo una pronuncia di immediato stop agli addebiti in conto corrente.

Dalla documentazione acquisita agli atti risultava che la stessa società, all’atto di stipulare il “contratto-quadro” sui servizi di investimento, avesse rilasciato alla banca, per mezzo di dichiarazione sottoscritta dal proprio legale rappresentante, la consueta attestazione positiva circa il suo possesso del controverso status di “operatore qualificato”, a cui faceva riferimento il noto art. 31 del regolamento CONSOB n. 11522, rimasto in vigore fino al 2.11.2007.

Agendo in giudizio, la società aveva poi negato la effettiva sussistenza, al proprio interno, di alcuna specifica competenza ed esperienza in materia di operazioni in strumenti finanziari, richiamandosi ad un diffuso orientamento dei Tribunali di merito che, prima che intervenisse la Cassazione con la nota pronuncia del maggio 2009, avevano sostanzialmente “smontato” la portata applicativa di tale forma di “autocertificazione”.

Il Tribunale di Bari, nel valutare la sussistenza dei presupposti di fumus boni iuris dell’istanza cautelare, non ha mostrato alcun dubbio nell’aderire al principio fissato dalla Corte nomofilattica, respingendo così il tentativo della società ricorrente di far valere il presunto inadempimento dell’intermediaria ai generali obblighi di comportamento dettati dagli artt. 27-30 reg. CONSOB cit.

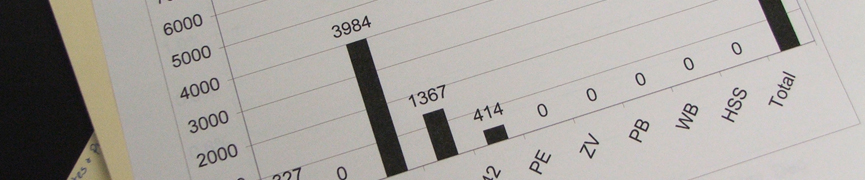

Secondo il Giudice Istruttore barese, nella fattispecie, pur avendo la ricorrente allegato la discordanza tra il contenuto della suddetta “autocertificazione” e la situazione reale, essa non è riuscita a dimostrare la conoscenza – o concreta conoscibilità – da parte dell’intermediario mobiliare, di tale presunta discordanza. Più in particolare, il G.I. ha ritenuto di non poter dedurre alcun elemento utile in tal senso dalla mera lettura dei bilanci (1) pregressi della società (in cui in effetti non si faceva alcun riferimento alla previa stipulazione di contratti del tipo interest rate swap), non potendo peraltro escludersi la possibilità che la stessa società avesse svolto in passato analoghe attività di investimento finanziario presso altri operatori bancari.

Pur tuttavia, nonostante si sia vista riconoscere a livello giudiziale la qualifica di “operatore qualificato”, la società ricorrente ha potuto trovare sostegno, sempre sotto il profilo del fumus dell’azione cautelare, nella probabile sussistenza della nullità delle intervenute operazioni di ristrutturazione dello swap, alla luce della riscontrata mancanza di una “causa concreta” del contratto.

Ed è qui che si palesa la parte più interessante della pronuncia cautelare in discorso.

Il Tribunale di Bari, nel motivare il suo provvedimento di accoglimento delle ragioni della società ricorrente, si è mosso a partire da una compiuta definizione concettuale dello swap quale “contratto nominato ma atipico, in quanto privo di disciplina legislativa (ovvero solo socialmente tipico)”.

Ancora, lo swap è stato qualificato come contratto “a termine, consensuale, oneroso e aleatorio, contraddistinto per ciò che riguarda l’interest rate swap dallo scambio a scadenze prefissate dei flussi di cassa prodotti dall’applicazione di diversi parametri ad uno stesso capitale di riferimento (cd. nozionale)”.

Se è questa la definizione corretta da darsi al contratto, ergo, la causa (o funzione economico-sociale) dell’interest rate swap non può che risiedere nella “copertura di un rischio mediante un contratto aleatorio, con la finalità di depotenziare le incertezze connesse ai costi dei finanziamenti. In pratica la posta passiva derivante dall’aumento del tasso variabile relativo al finanziamento dovrebbe essere, nella prospettiva del cliente, neutralizzata dalla posta attiva costituita dal rapporto tra tasso fisso e tasso variabile nel rapporto di swap. Se però il tasso di interesse anziché aumentare crolla, ciò rappresenta un indubbio vantaggio quanto al rapporto di finanziamento, ma nell’ambito dello swap è il cliente a dover versare la differenza alla banca, e l’ammontare della perdita è direttamente proporzionale al livello di abbassamento del tasso”.

L’ordinanza del Tribunale di Bari fotografa una situazione ampiamente riscontrata nella pratica del contenzioso in materia di derivati: sono numerose, infatti, le imprese (e gli enti pubblici) che, nel periodo fino agli anni 2007-2008 (e cioè prima che si assistesse ad un generale ribasso dei tassi sul mercato), sono stati indotti a stipulare dei prodotti interest rate swap con il dichiarato intento di coprirsi dal rischio di eccessivo rialzo dei tassi. Ma una volta che, a partire dalla fine del 2008, la curva dei tassi euribor ha iniziato a prendere una china inesorabilmente negativa (cioè di generale ribasso), quegli stessi strumenti finanziari, promessi come vantaggiosi per la parte debitrice, si sono rivelati, nei fatti, una vera e propria “trappola-mangiasoldi” per via dei differenziali di cassa sempre più sfavorevoli ai clienti delle banche.

Sul solco del suddetto ragionamento, il Tribunale di Bari ha ritenuto meritevole di accoglimento la doglianza della società ricorrente, che denunciava, a proposito delle operazioni di ristrutturazione dello swap suggerite medio tempore dalla banca, l’inadeguatezza ab origine di tali operazioni nel realizzare il dichiarato scopo di copertura dal rischio di rialzo dei tassi.

E infatti, l’aver incorporato, all’interno delle ristrutturazioni dello swap, la vecchia passività accumulata dall’impresa, unitamente a costi impliciti non dichiarati e per di più con l’aggravante di aver previsto dei tassi fissi di riferimento sempre crescenti a danno della cliente, ha evidentemente comportato – sempre secondo il Tribunale di Bari – la preclusione sin dall’inizio della possibilità di perseguire quella che è stata ritenuta l’unica possibile causa concreta del negozio interest rate swap, vale a dire la copertura del rischio.

Rimandando ad un migliore approfondimento, in sede di merito, circa i meccanismi aritmetici sottesi alla ristrutturazione del prodotto, il Tribunale ha ritenuto per intanto di ravvisare un “verosimile difetto genetico di causa dei contratti stipulati in sede di ristrutturazione del debito” ed ha al contempo riscontrato il periculum in mora nella perdita del merito creditizio che si riverberebbe sulla stessa esistenza dell’attività imprenditoriale: alla luce di tali elementi, l’organo giurisdizionale ha dunque ordinato alla banca, ai sensi dell’art. 700 c.p.c., di sospendere gli addebitamenti in conto corrente di tutti i differenziali negativi derivanti dagli swap in essere.

L’importanza della pronunzia in rassegna discende pertanto dall’avere essa valorizzato in senso decisivo la nozione di causa concreta del contratto di swap, in linea con gli insegnamenti generali della giurisprudenza di legittimità, che negli ultimi anni ha rimarcato in più occasioni come il requisito causale del contratto vada individuato nello scopo pratico del negozio, quale sintesi degli interessi che lo stesso è concretamente diretto a realizzare (cfr. Cass. civ., 8 maggio 2006, n. 10490; nello stesso senso, Cass., 12 novembre 2009, n. 23941; il principio è stato altresì richiamato da Cass., sezioni unite, n. 26972/2008 e n. 3947/2010).

Sotto tale profilo, l’accertamento dell’effettiva impossibilità di perseguire la causa concreta della copertura del rischio in operazioni di interest rate swap dischiude le porte alla nullità contrattuale per difetto genetico di causa.

NOTE

(1) E’ noto a tutti il generale principio dettato dall’art. 2709 cod. civ., a mente del quale i libri e le altre scritture contabili di una società, di regola, fanno prova contro l’imprenditore.

* * *

Link al provvedimento:

http://www.ilcaso.it/giurisprudenza/archivio/2360.php